Plus de 3 000 fermetures de magasins liées aux procédures depuis 2020 [Etude]

Sur l’ensemble de la période 2020-2023, un peu plus de 100 procédures ont été dénombrées en France, concernant un total de 80 enseignes dont 44 % appartiennent au secteur du textile et de la chaussure.

Depuis janvier, les enseignes enregistrent une hausse des coûts d’exploitation, entre inflation salariale, remontée des prix de l’énergie et alourdissement du poste immobilier lié à l’augmentation de l’indice des loyers commerciaux et de la taxe foncière.

32 procédures collectives depuis le début de l’année

Dans ce contexte, le nombre d’enseignes concernées par des procédures s’envole. « 32 procédures ont été recensées lors des huit premiers mois de 2023 dans le commerce et la restauration, un nombre deux fois supérieur à celui de 2021 et se rapprochant de celui de 2020 », indique Antoine Salmon, directeur du département Commerces chez Knight Frank France, spécialiste de l’immobilier commercial.

Sur l’ensemble de la période 2020-2023, un peu plus de 100 procédures ont été dénombrées en France, concernant un total de 80 enseignes dont 44 % appartiennent au secteur du textile et de la chaussure (Naf Naf, San Marina, Don’t Call me Jennyfer, etc.). « Les procédures relevées depuis 2020 ne sont qu’une minorité à avoir abouti à des disparitions d’enseignes. Pour autant, leur impact sur le marché immobilier est loin d’être négligeable compte tenu des réductions de réseaux de points de vente auxquelles elles ont donné lieu. Sur les 8 800 magasins que comptaient initialement ces 80 enseignes en France, nous estimons ainsi à 3 200 le nombre total de fermetures, dont une part considérable représentée par quelques enseignes comme Camaïeu », précise Antoine Salmon.

Si plusieurs des magasins fermés ont été reloués, d’autres sont toujours vacants et disponibles sur le marché. « Néanmoins, 5 600 de ces 8 800 points de vente sont toujours ouverts au 1er septembre 2023, dont 89 % ont conservé la même enseigne et 11 % en ont changé ou doivent en changer dans le cadre d’une reprise », poursuit-il.

58 arrivées d’enseignes étrangères inédites attendues en France

Pour autant, ces procédures offrent aussi de belles opportunités d’implantation à quelques enseignes en pleine expansion. A l’image de JD Sports, Intersport ou Jouéclub avec les reprises respectives de Gap, Go Sport et La Grande Récré, de nouveaux entrants cherchent à prendre rapidement position sur le territoire hexagonal, à l’image du rachat par le discounter allemand Tedi d’une quarantaine de magasins Max Plus.

On observe un nombre quasi record de nouvelles enseignes étrangères ouvrant leur premier magasin en France. « 58 arrivées d’enseignes étrangères inédites sont attendues en France en 2023, chiffre à comparer aux 49 recensées l’an passé et aux 61 relevées lors du pic de 2019 », annonce Antoine Salmon. Avec d’un côté, un boom du secteur de la restauration (38 % des arrivées de nouveaux entrants prévues en 2023 contre 21 % en moyenne depuis 10 ans) et d’autre part le déclin de la mode (21 % des arrivées prévues en 2023 contre 33 % en moyenne depuis 10 ans). Tous secteurs confondus, les enseignes étrangères arrivées en France lors des dix dernières années cumulent près de 3 000 ouvertures.

120 plans d’expansion en 2023

Quelques-unes concentrent une part importante de ce total, comme l’enseigne néerlandaise de fitness Basic Fit avec 750 clubs ouverts depuis 2014 en France dont un peu moins de 400 depuis 2020. « Nous avons identifié près de 120 plans d’expansion en 2023 qui, s’ils se concrétisaient, se traduiraient par l’ouverture de plus de 1 800 points de vente cette année. Ceci permet de relativiser les 3 200 fermetures liées aux procédures, car si certains pans du marché décrochent, la réalité est plutôt celle d’un paysage français se recomposant autour de nouveaux acteurs et de certaines activités ou catégories de produits en plein essor », avance Antoine Salmon.

Les développements restent particulièrement nombreux dans le secteur de la restauration, qui concentre 30 % de tous les plans d’expansion recensés en 2023.Plusieurs autres secteurs sont dynamiques comme l’animalerie, le sport et bien sûr le discount.

Les enseignes à petits prix s’étendent aussi bien en périphérie qu’en centre-ville, à l’exemple du développement toujours soutenu d’Action (75 ouvertures prévues en 2023 en France) ou des magasins récemment ouverts par Normal.

Paris reste attractif

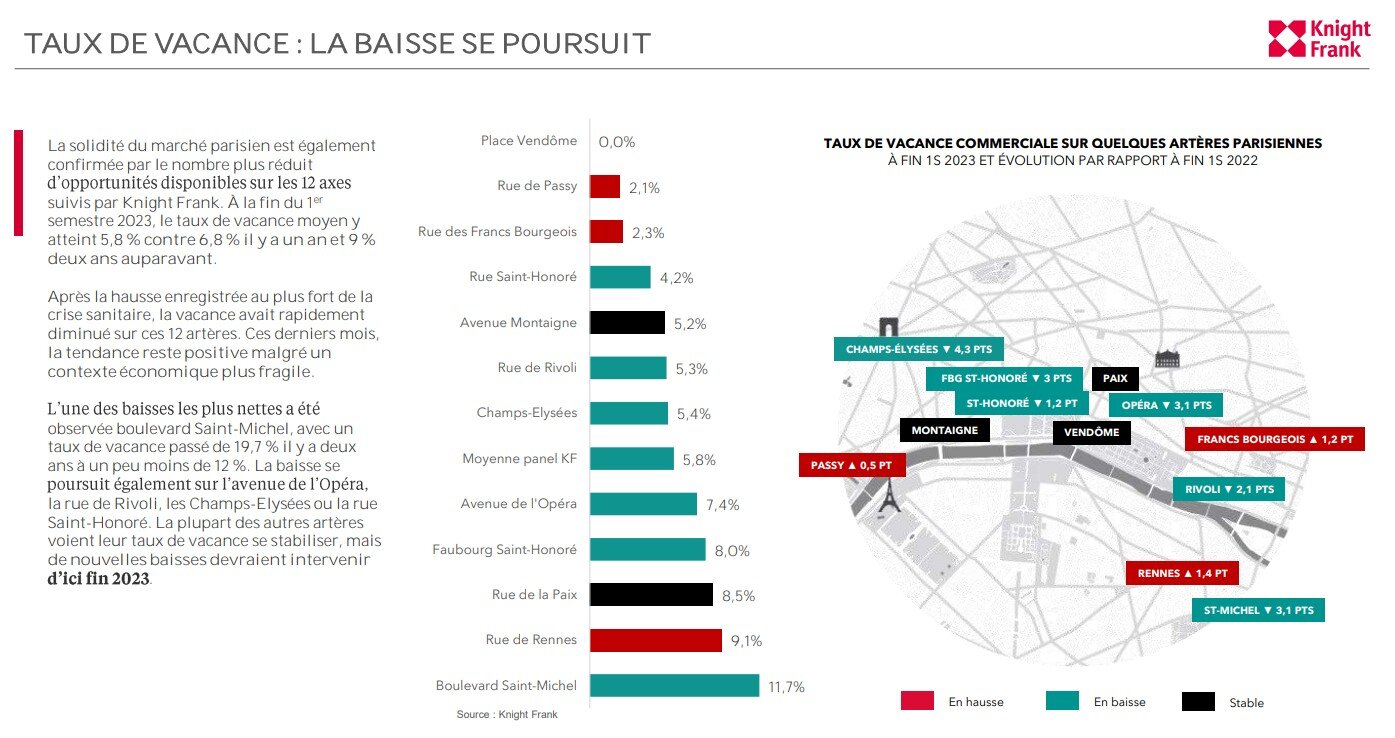

Sur les principaux axes parisiens, la vacance poursuit sa baisse. A la fin du 1er semestre 2023, le taux de vacance moyen des douze grandes artères parisiennes atteignait ainsi 5,8 % contre 9 % deux ans auparavant. « La tendance baissière ne s’est pas démentie depuis juin, comme sur la rue Saint-Honoré où quelques mouvements ont fait descendre la vacance à 2 %. Sur les Champs-Elysées, actuellement en pleine effervescence, celle-ci a également diminué et frôle 4 % », indique Antoine Salmon.

Plusieurs transactions significatives ont récemment été actées sur l’avenue, à l’exemple d’Adidas et de JD Sports, succédant aux signatures de Lululemon, de Foot Locker et du PSG en 2021 et 2022. L’avenue des Champs-Elysées demeure une cible majeure pour les marques et grands distributeurs d’articles de sportswear, auxquels elle offre une forte visibilité qu’amplifient le rebond du tourisme international et la tenue prochaine des Jeux Olympiques.

Quelques enseignes de mode milieu et haut de gamme prennent également pied sur l’avenue, avec les prises à bail récentes par Urban Outfitters et Calvin Klein. Enfin, le luxe ne cesse d’y étendre son influence : Kering dévoilera bientôt le flagship Saint Laurent, Richemont prépare l’arrivée de ses marques horlogères Panerai et IWC et LVMH mène deux projets emblématiques pour Dior et Louis Vuitton.

Zones commerciales : moins nombreuses mais mieux maîtrisées

Hors de Paris, la situation est contrastée même si la vacance commerciale reste globalement maîtrisée. Le développement de nouvelles surfaces commerciales ne cesse de diminuer, contribuant à limiter la hausse de l’offre et la concurrence entre sites commerciaux. « En 2022, un peu plus de 360 000 m² de nouveaux ensembles commerciaux avaient été livrés en France, soit une baisse de 32 % sur un an et de 52 % par rapport à la moyenne des cinq années précédant la crise sanitaire. La chute s’est accélérée depuis le début de 2023 avec à peine 100 000 m² ouverts en huit mois », détaille Antoine Salmon. Sur l’ensemble de 2023, le volume des ouvertures pourrait approcher celui de l’an passé.

Les reports ou annulations de grands projets, souvent initiés bien avant la crise sanitaire, se multiplient. La quasi-disparition des créations de grands centres commerciaux est une tendance à l’œuvre depuis plusieurs années. Celle de la baisse drastique des nouveaux retail parks est en revanche plus récente. L’heure est désormais clairement à la transformation.